こんにちは、現役医師のこんどすです。

クレカ使用額が年間400万円以上で、高還元率クレジットカードを探しているみなさん、以下の条件にいくつか当てはまるなら

- 年間クレカ使用額が400万円以上(最低300万円以上)

- 高還元率クレジットカードを探している

- 楽天経済圏やPayPay経済圏に属していない

(Vポイント経済圏に期待している) - 証券会社はSBI証券を利用している

- オンラインショッピングはAmazonが多い

- コンビニを利用する

- ETCの利用が多い

- タクシーの利用が多い

- ふるさと納税をしている

- 国内旅行や海外旅行へ行く

- 保証やステータスはゴールドカードレベルでもいい

三井住友カード プラチナプリファード がおそらく最適解になるでしょう!

いろんな経済圏の改悪が進む中、唯一改良が進んでいる三井住友カード!

僕は、以前はOrico Card THE POINT PREMIUM GOLDをメインカードにしていました。(知る人ぞ知る優良カード)

それからメインカードを三井住友カード プラチナプリファードに変えて、10ヶ月ほどになります。

現在の利用額は、ふるさと納税やSBI証券のクレカ積立を含めて年間約500万円。

すでに獲得したVポイントは13万ポイント以上あり、さらにこれから400万円達成ポイントの4万ポイントが還元され、合計17万ポイントを超える予定です。

三井住友カードで獲得できるポイントはVポイントと呼ばれているよ

1ポイント=1円で、仮に年会費の33,000円(僕は初年度年会費無料でした)を差し引いても、おおよそ総還元率3%くらいで利用できています!

この記事では、三井住友カード プラチナプリファードについて、注意点を含めて詳しく紹介してます!

気になる方はぜひ、最後までご覧くださいね!

僕の周りもマイル系カードからこちらへ移行してくる人が増えてますよ

- 三井住友カード プラチナプリファードが向いている人とは?

- 三井住友カード プラチナプリファードの具体的な使用例

- メインカード乗り換え前の注意点とデメリット

カード概要

概要は以下の通りです。

- 年会費:33,000円(税込)

- 家族カード・ETCカード:無料

- 基本還元率:1%(100円で1ポイント)

- 電子マネー:iD、visaタッチ決済

- 旅行傷害保険:海外・国内利用付帯で5,000万円

- 利用額上限:500万円

- 空港ラウンジサービス:国内全般と海外のごく一部(プライオリティ・パスなし)

主なVポイント付与に関して以下の通りです。詳しくは後ほど解説します。

- 基本還元率:1%(100円で1ポイント)

- SBI証券クレカ積立:5%(積立額上限は毎月5万円で2,500ポイント)

- プリファードストア(プラチナプリファード限定):+1-9%

- 特約店一覧はこちらから確認できます。

- ポイントUPモール(三井住友カード共通)

- 外貨決済:+2%

- 家族ポイント(コンビニなど):1人あたり+1%

+○%の表記は、基本還元率1%に加えてという意味になります。

+5%なら、基本還元率の1%と合わせて利用額の6%が付与されます。

プラチナプリファードが向いている人

このカードに求める優先順位は

ポイント還元率>保証>ステータスです。

のちほど弱点とデメリットのところでも解説しますが、このカードはポイント還元率を求める方に向いています。

- 日々の生活にダイレクトに影響する

- 手元の現金(キャッシュ)を温存できる

という点で、僕はポイント還元率を最も重視しています。

Vポイント獲得のロードマップ

さっそくVポイント獲得のシチュエーションを具体的に解説していきます。

- 継続特典

- 真の損益分岐点

- SBI証券のクレカ積立

- オンラインショッピング

- 交通系(ETCとタクシー)

- ふるさと納税

- 旅行

- コンビニ・カフェ・ファミレス・スーパー

- その他(せどり・物販)

1. プラチナプリファードの継続特典

最も重要なポイント特典です。プラチナプリファードの基本です。

前年利用100万円ごとに10,000ポイント獲得(最大40,000ポイント)

年間400万円の利用で上限の40,000ポイントに到達します。

最低の基本還元率1%と合わせて、年間400万円の利用だと

400万円×1%=40,000ポイントと継続特典40,000ポイントを合わせて80,000ポイントとなり、この時点で実質還元率2%になります。

継続特典には最大40,000ポイントという天井があります。

よって、年間利用額が400万円が還元率のピークになります。

たとえば

- 600万円利用→60,000ポイント(基本還元)+40,000ポイント(継続特典)=100,000ポイント(実質還元率1.67%)

- 800万円利用→80,000ポイント(基本還元)+40,000ポイント(継続特典)=120,000ポイント(実質還元率1.5%)

というように、利用額が増えるにつれて還元率が低下します。

下がると言っても1.5%あれば優秀です。実際には、SBI証券クレカ積立、ふるさと納税、ETC、コンビニ利用などプリファードストア特典が加わるため、還元率はもっと高くなります。

年間利用額が800万円くらいまでの人はいい適応になると思うよ!

同じような年間利用額に対してポイントが付与されるライバルカードにエポスプラチナがあります。

年間利用額が1,000万円以上、コンシェルジュやプライオリティ・パス、接待日和などプラチナならではの特典を利用したい方に向いています。

これくらいの利用額ですと、アメックスやLCなどもっと別のカードを使う方が多そうですが(笑)。

2. プラチナプリファードの真の損益分岐点

真の損益分岐点は400万円です。

300万円でギリギリセーフです。

300万円未満の利用見込みの人にはおすすめしません。

なかには年会費33,000円(税込)をペイできることを目標として、損益分岐点を200万円(基本還元率と継続特典合わせて40,000ポイント)としているサイトもありますが

そもそも年会費無料で基本還元率1%のカード(例えば、楽天カードなど)があるので、年会費33,000円(税込)をペイした上で、還元率1%以上を得られなければあまり意味がありません。

利用額300万円の継続特典30,000ポイントで、年会費とほぼ相殺。ここからが三井住友カード プラチナプリファードのおいしいところ。

年会費負けしないためには、とにかく300万円以上の利用は必須。

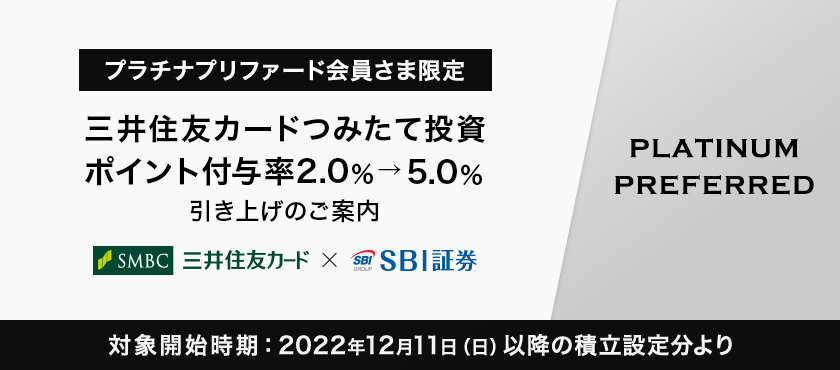

3. SBI証券のクレカつみたて

SBI証券との相性が抜群です。

今まで積立額上限が毎月5万円で、ポイント付与率がゴールドカードで1%、プラチナプリファードで2%でしたが

なんと2022年12月11日からプラチナプリファードのポイント付与率が5%にアップしました!

年間60万円つみたてすると、30,000ポイント付与されます。

改良ありがとう!証券会社も今からならSBI一択ですね!

4. オンラインショッピング

僕はAmazonプライム会員です。

送料無料で、すぐに届く。ページも宣伝まみれじゃなくて使いやすいユーザーインターフェイスです。本当に便利ですよね。

Amazonプライムに入っている人も多いのではないでしょうか。

楽天市場のほうがポイント還元率が高いという意見もあると思いますが、楽天市場での買い物のポイントだけに限定すれば、確かにそうでしょう。

楽天経済圏で生活している方はそのまま楽天カードの継続がいいと思います。

個人的には楽天市場はちょっと苦手です。

- 楽天市場のページの見にくさ

- 買い物する日にちが限定される(欲しいと思った日にポチりたい)

- お買い物マラソンで余計なものを買ってしまう

- 送料とポイントを加味した金額を計算しないと本当に安いかわからない

- そもそもオンラインショッピング以外の実生活でもカードを使う

以上の理由から、僕は楽天市場をほとんど利用していません。

Amazonのポイントアップは、三井住友カード全般のポイントアップモールにありますが、Amazonデバイスとファッションのみなのが残念。

5. 交通系の特典が珍しい

以下の2点は他社のカード特典では見かけません。

プラチナプリファード特有の非常にお得な特典です。

ETC

ETCでポイント+2%はとても珍しいです。

通勤やレジャーで高速道路を利用する人には大変うれしいポイントアップです。

ETCマイレージサービスも併用しましょう。

僕はほぼ毎日、高速道路を利用して通勤しているのでとても助かります。

タクシーGO

Japan Taxi系のGOを利用すると+4%です。

アプリから配車もできるし、乗車してすぐに先行決済できて便利です。

タクシー利用多い方にもおすすめです。

6. ふるさと納税

- さとふる +4%(期間限定で+6%)

- ふるなび +4%(期間限定で+6%)

クレジットカード1枚で年間400万円以上使用するみなさんは、ふるさと納税額も相当額あると思います。

楽天経済圏に属していない場合は、さとふるかふるなびあたりを利用することが多いのではないでしょうか。

通常時のポイント付与率は、三井住友カード全般で利用できるポイントUPモールより高くなってお得です。Vポイントに加えて、さとふるやふるなびのサイト独自のポイントも別にもらえます。

7. 旅行

- 一休.com +6%

- Expedia・Hotels.com +9%

- 外貨決済 +2%

僕はハイクラス系に泊まるときに一休.comを利用しています。

学会や出張ではExpediaで格安素泊まりと使い分けています。

一休はその場でポイント消化できていいよね!

最近なかなか海外旅行に行けていませんが、海外ではカード決済メインで、現金は最小限の利用が多いと思います。

外貨決済+2%は大きいですね。海外出張や海外旅行が多い人にもおすすめです。

8. コンビニ・カフェ・ファミレス・スーパー

カバー範囲が広いので、改めてこちらで確認してみてくださいね。

なんだかんだコンビニは使ってしまうので+4%はうれしいです。特にセブンとローソン。

9. その他

利用限度額が500万円ありますので、せどりなど物販の仕入れに利用される方も多いです。

プラチナプリファードの弱点とデメリット

プラチナプリファードには弱点とデメリットもあるので、しっかりチェックしてください。

まず先に伝えたいことは、このプラチナプリファードは「プラチナ」と付いていますが、実際はゴールド以上、プラチナ未満といった感じです。

あくまでゴールドカードに毛が生えた程度と認識するとわかりやすいです。

- 旅行傷害保険が薄い(利用付帯で5,000万円)

- プライオリティ・パスがない

- コンシェルジュサービスがない

- 接待日和が使えない

プラチナカードのような待遇を求める方は、正統派プラチナカードの利用を勧めます。

- メインカード切り替えの手間がかかる

公共料金やサブスクリプション、各支払いの変更など、どうしても乗り換えコスト(手間)がかかります。

これを機会に、支払い変更が必要だったものを一覧にして記録しておくと便利です。

とはいえ、そう頻繁にカードを切り替えるのは面倒なので、長く付き合えるカードがいいですよね!

三井住友フィナンシャルグループは財務良好な企業なので、そんなに簡単に改悪はしないでしょう!

まとめ

ここまで読んでくれたみなさんは、僕と使用目的が似てるんじゃないかなと思います。

なんと、僕が入会したときより、今のほうがさらに特典が増えてお得になっています!迷わずGOです!

- 新規入会&ご利用16,000ポイント(10万円利用で達成)

- 新規入会&利用特典40,000ポイント(40万円利用で達成)

※年会費、電子マネーへのチャージ、SBI証券クレカ積立は利用額合計の対象外

年間400万円以上利用される人は、1-3ヶ月で新規入会特典の回収が可能です。

申込みを下記のリンクからすると、通常の新規入会特典に加えてさらに10,000ポイント獲得できます。ぜひ利用して追加のポイントもゲットしてくださいね。

ページの寄り道をしたりブラウザを切り替えると、ポイントをもらい損ねることがあるので注意してくださいね!

最後までご覧いただき、ありがとうございました!